Dans un monde où la volatilité économique est devenue la norme, l'investissement immobilier demeure une valeur refuge prisée, offrant à la fois sécurité et potentiel de croissance. En 2024, le marché immobilier continue d'évoluer, impacté par des facteurs macroéconomiques, des politiques de logement innovantes, et des tendances démographiques en mutation. Pour les investisseurs avisés, comprendre et adapter leur stratégie d'investissement immobilier est non seulement essentiel pour préserver leur capital, mais aussi pour en optimiser le rendement. C'est ici que réside l'intérêt crucial de diversifier son portefeuille immobilier, afin de répartir les risques et de saisir les opportunités là où elles se présentent pour maximiser le retour sur investissement (ROI).

Table of Contents

Fondements d'une Stratégie d'Investissement Immobilier

L'investissement immobilier se prête à une multitude de stratégies, chacune pouvant être adaptée aux objectifs et à la tolérance au risque de l'investisseur. Qu'il s'agisse d'acheter et de tenir des biens pour leur valeur locative, de rénover des propriétés pour les revendre ou encore d'investir dans des projets immobiliers de grande envergure, la diversité des approches est vaste. Définir ses objectifs financiers à court, moyen et long terme est le premier pas vers une stratégie solide. Ces objectifs guideront l'investisseur à travers les cycles du marché et les aideront à identifier les opportunités qui alignent potentiel de croissance et gestion du risque. Une analyse minutieuse du marché, incluant l'étude des tendances de croissance démographique, des préférences des consommateurs et des évolutions réglementaires, est primordiale pour aligner les choix d'investissement avec les réalités du terrain.

L'Investissement Locatif: Un Classique Toujours D'Actualité

Malgré les changements constants du marché, l'investissement locatif reste une constante, particulièrement en 2024 où la demande pour des logements de qualité ne cesse de croître. La clé pour maximiser la rentabilité de l'investissement locatif réside dans la capacité à sélectionner des propriétés dans des zones à forte demande locative, et à gérer efficacement ces biens pour réduire les périodes de vacance et les coûts d'entretien. En outre, une gestion locative proactive et une bonne relation avec les locataires peuvent contribuer à une meilleure valorisation du bien sur le long terme. L'investissement locatif, lorsqu'il est bien géré, peut générer un flux de revenus régulier et prévisible, constituant ainsi une composante solide d'un portefeuille d'investissement diversifié.

Vous vous demandez combien vous pourriez gagner avec votre propriété? Découvrez votre potentiel avec le calculateur de revenus de Houst.

Mesurer et Augmenter son ROI Immobilier

Le retour sur investissement (ROI) est un indicateur clé pour évaluer la performance financière des actifs immobiliers. Le calcul du ROI prend en compte non seulement les revenus générés par le bien, mais aussi la plus-value potentielle à la revente. Pour améliorer ce ROI, les propriétaires peuvent envisager des rénovations ciblées qui augmentent l'attractivité et la valeur du bien, la restructuration de prêts pour réduire les charges financières, ou encore l'optimisation fiscale via les dispositifs en vigueur. Des exemples concrets et des études de cas permettront d'illustrer comment ces stratégies se traduisent dans la pratique et contribuent à une meilleure rentabilité.

La Diversification du Portefeuille Immobilier

La diversification est une stratégie d'investissement visant à réduire les risques en répartissant les investissements sur différents types de biens (résidentiels, commerciaux, industriels), différentes zones géographiques et différents usages (location à long terme, locations saisonnières, bureaux). Investir dans des marchés immobiliers de niche, tels que les logements pour étudiants ou les EHPAD, peut offrir des opportunités de rendements intéressants tout en répartissant les risques. Cette section soulignera comment une diversification judicieuse peut protéger et potentiellement augmenter le patrimoine de l'investisseur.

Crowdfunding Immobilier: L'Investissement Participatif en Expansion

Le crowdfunding immobilier permet aux investisseurs de participer à des projets immobiliers d'envergure avec un capital initial plus accessible. Cette forme d'investissement participatif est en pleine expansion et présente l'avantage de pouvoir entrer sur le marché immobilier à moindre risque, tout en bénéficiant de la possibilité de rendements attractifs. Cependant, il est important de peser les risques, notamment en termes de liquidité et de dépendance à l'économie globale. La section discutera de la façon d'intégrer le crowdfunding dans une stratégie d'investissement immobilier diversifiée.

SCI: Optimiser son Investissement via une Structure Dédiée

La création d'une Société Civile Immobilière (SCI) peut offrir de nombreux avantages aux investisseurs, notamment en termes de gestion patrimoniale et d'optimisation fiscale. La SCI permet une gestion souple et une transmission facilitée des biens immobiliers. Cette section détaillera les modalités de création d'une SCI, ses avantages en matière de gestion d'actifs et les considérations fiscales à prendre en compte.

Conclusion:

Pour naviguer avec succès dans le marché immobilier de 2024, les investisseurs doivent s'équiper de stratégies robustes et flexibles. L'adaptabilité est essentielle, tout comme l'est l'éducation continue pour rester informé des dernières tendances et réglementations. La conclusion encouragera les investisseurs à exploiter les nouvelles plateformes et structures juridiques disponibles pour optimiser la gestion et la performance de leurs investissements immobiliers, tout en soulignant la nécessité d'une approche prudente et bien informée.

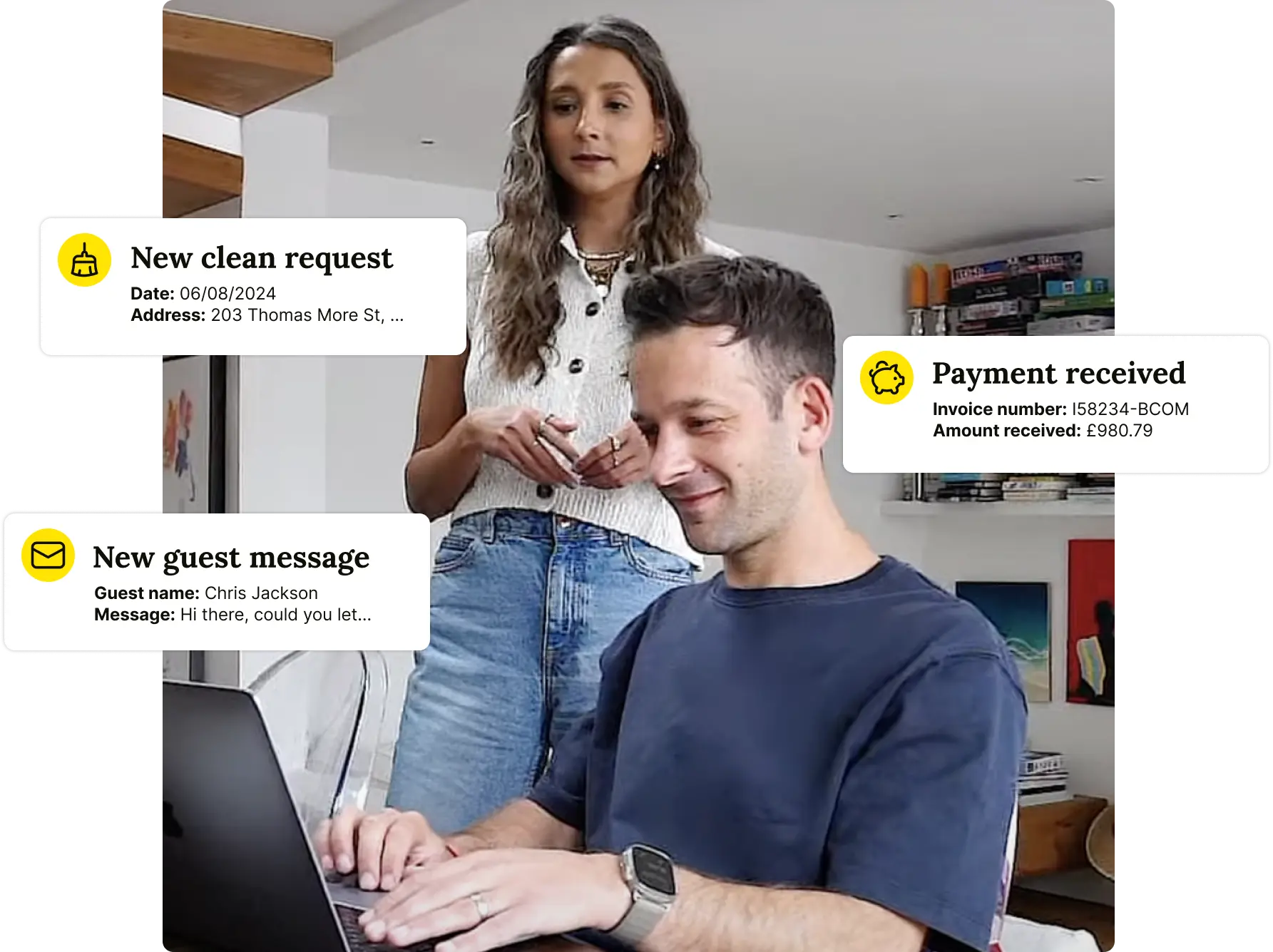

🚀 Start & Scale Your Airbnb Business with Houst

Launch a profitable Airbnb business — without owning property.

Join Houst’s Airbnb Business Partnership Program to start, manage, and grow your short-term rental business. With expert marketing, automation tools, and dynamic pricing strategies, we help you maximize earnings and scale faster.

⭐ Rated 4.8/5 by 2,500+ Hosts

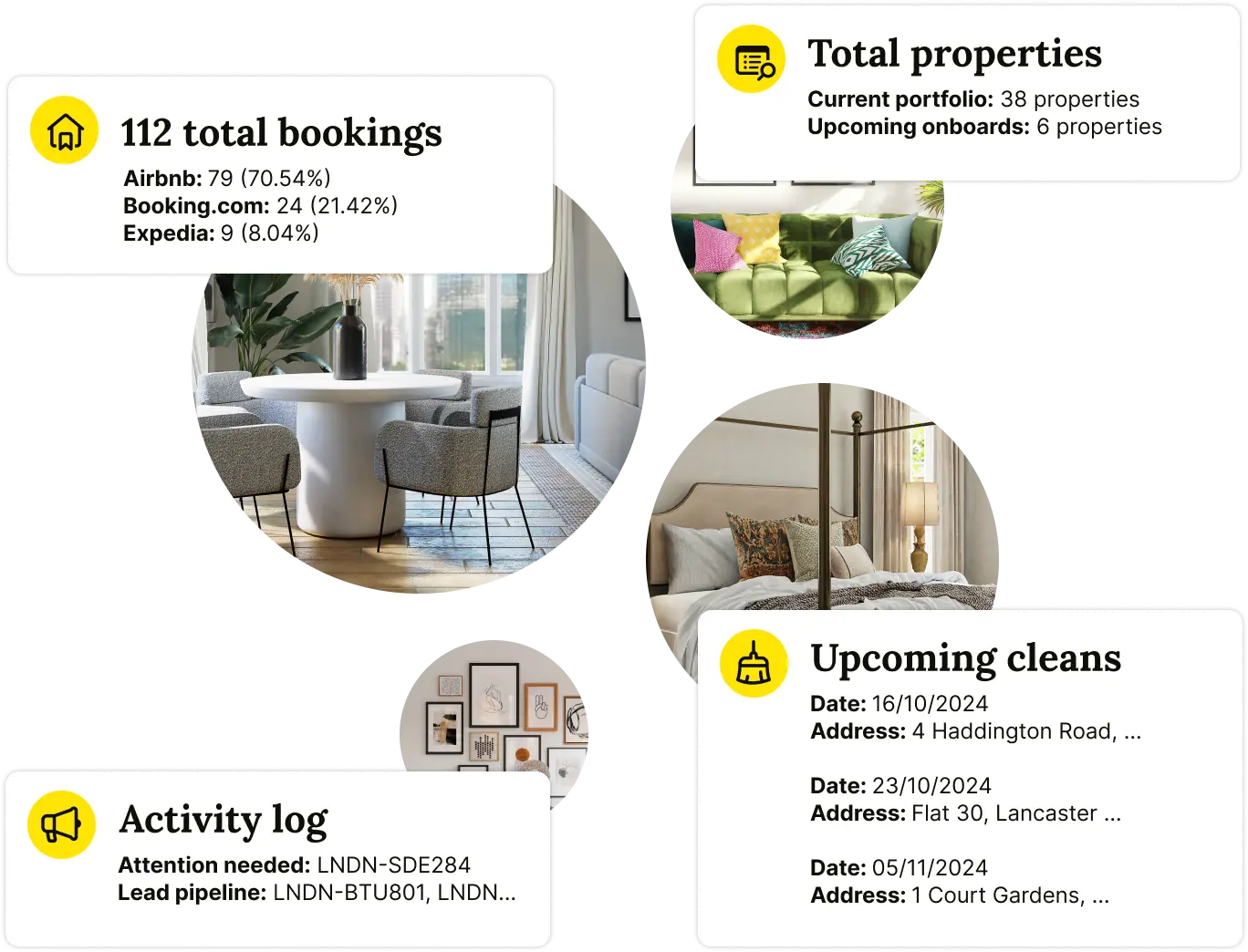

🚀 Build a Thriving Airbnb Business with Houst

Monetize short-term rentals without owning property. Our Airbnb Business Partnership Program helps you start, scale, and automate a profitable Airbnb business with smart pricing, automation, and expert support.

💡 No Property Needed

📈 Expert Growth Strategies

🤖 Automated Hosting Tools

⭐ Rated 4.8/5 by 2,500+ Hosts

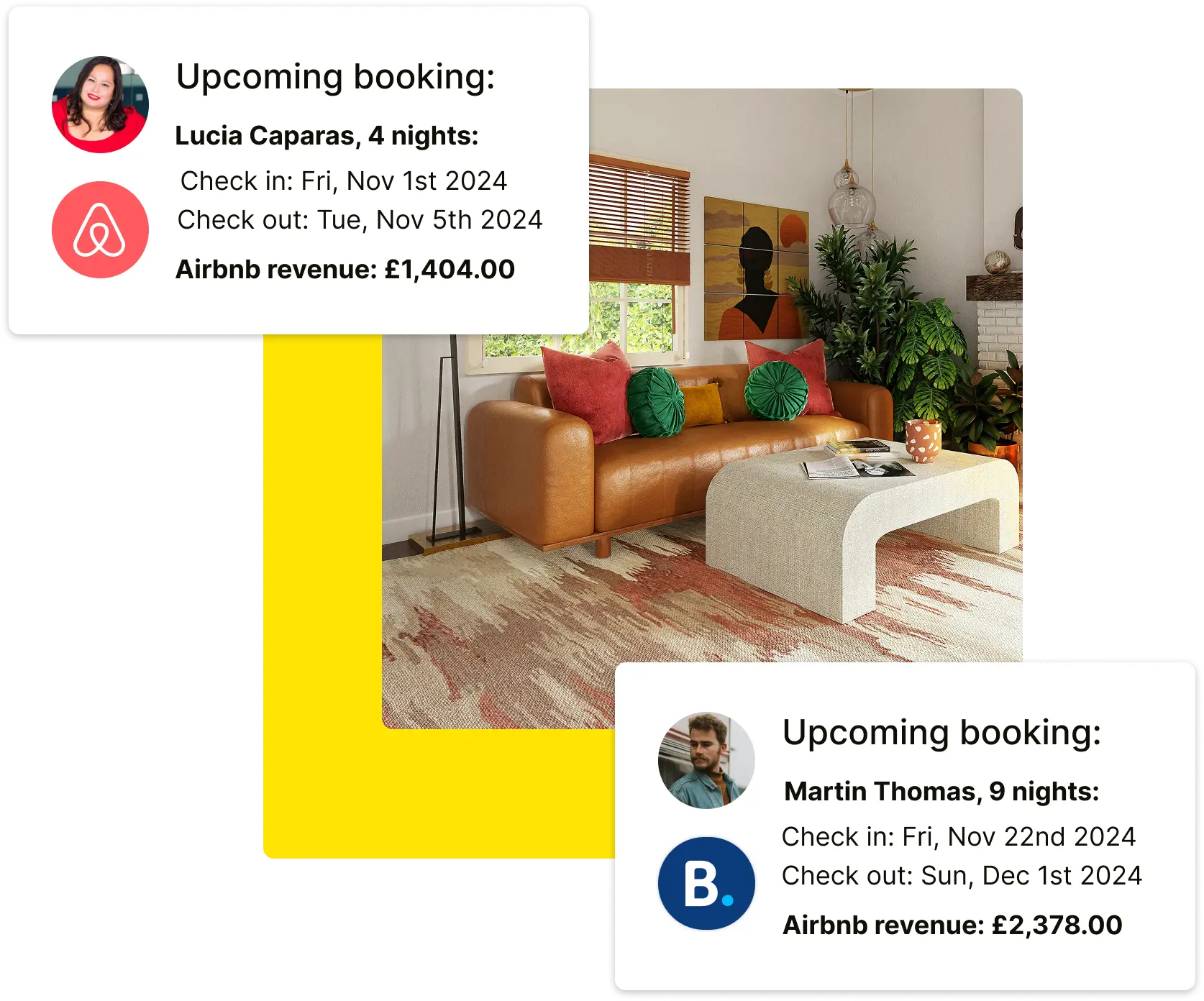

🚀 Build & Grow Your Airbnb Business with Houst

Turn your expertise into a profitable Airbnb business — without owning property.

Join Houst’s Airbnb Business Partnership Program to start, manage, and scale with ease. Get expert support, automation tools, and smart pricing strategies to maximize earnings and grow faster.

⭐ Rated 4.8/5 by 2,500+ Hosts

.webp)

.webp)

.png)

.webp)