La location de propriétés via Airbnb est devenue une source de revenus appréciable pour de nombreux propriétaires à Paris, en particulier pour ceux qui louent des résidences secondaires. Cependant, cette activité lucrative s'accompagne de responsabilités fiscales spécifiques qu'il est crucial de comprendre et de respecter. Une déclaration précise des revenus générés par Airbnb est essentielle pour rester en conformité avec la législation fiscale française.

Dans ce guide, nous nous concentrerons sur les aspects clés de la fiscalité et de la déclaration des revenus liés à Airbnb, en mettant un accent particulier sur les résidences secondaires. Nous aborderons les étapes nécessaires pour assurer une déclaration correcte et complète des revenus, tout en explorant les implications fiscales spécifiques à la location de résidences secondaires. Que vous soyez un hôte expérimenté ou nouveau dans le monde de la location saisonnière, ce guide vous aidera à naviguer dans le paysage fiscal parisien lié à Airbnb, vous assurant ainsi de rester conforme et d'éviter les éventuelles sanctions.

Table of Contents

Les Bases de la Fiscalité Airbnb

La fiscalité associée aux revenus Airbnb est un sujet crucial pour les propriétaires, particulièrement pour ceux qui louent leur résidence secondaire. Comprendre les nuances de l'imposition peut aider les hôtes à mieux gérer leurs obligations fiscales et à maximiser leur rentabilité.

Tout d'abord, il est important de distinguer les règles fiscales applicables aux résidences principales et secondaires. Pour une résidence principale, les revenus générés par la location sur Airbnb peuvent bénéficier de certaines exemptions ou allègements fiscaux sous conditions spécifiques. En revanche, pour une résidence secondaire, les revenus sont généralement soumis à une fiscalité différente, souvent plus stricte.

Les propriétaires de résidences secondaires doivent donc être particulièrement attentifs à la déclaration de leurs revenus Airbnb. Ils doivent s'assurer de déclarer l'intégralité des revenus perçus afin de se conformer aux exigences fiscales. Cela inclut non seulement les loyers perçus, mais aussi, dans certains cas, les charges supplémentaires facturées aux invités, comme les frais de nettoyage.

La section suivante fournira des informations détaillées sur comment déclarer correctement ces revenus, les taux d'imposition applicables, ainsi que des conseils pour naviguer dans le processus de déclaration. L'objectif est de permettre aux hôtes Airbnb de comprendre leurs obligations fiscales et de les remplir efficacement, tout en profitant au maximum des potentiels avantages fiscaux disponibles pour eux.

Processus de Déclaration des Revenus Airbnb

La déclaration des revenus Airbnb aux autorités fiscales françaises est une étape incontournable pour tout hôte opérant sur la plateforme. Cette section fournira des informations détaillées sur la manière de déclarer correctement ces revenus, ainsi que des conseils pratiques pour remplir les formulaires de déclaration.

Pour débuter, les hôtes doivent accéder au résumé de leurs gains dans leur compte hôte. Sur Airbnb, cette information est disponible sous l'onglet « Progress », où vous pouvez consulter un résumé de vos transactions et de vos revenus bruts.

À noter, depuis janvier 2020, conformément à la législation française, toutes les plateformes numériques opérant en France, y compris Airbnb, sont tenues de rapporter annuellement aux autorités fiscales les revenus générés par leurs utilisateurs et le nombre de transactions. Airbnb transmet donc automatiquement votre revenu brut pour l'année précédente aux autorités fiscales.

Cependant, il reste de votre responsabilité de déclarer ces mêmes montants dans votre déclaration de revenus, qui se fait généralement entre mai et juin chaque année. Actuellement, les autorités fiscales ne disposent pas des outils nécessaires pour la pré-déclaration, donc cette étape reste cruciale.

Pour vous aider dans cette démarche, Airbnb a renouvelé un partenariat avec TacoTax, une plateforme qui peut vous fournir davantage d'informations et vous accompagner dans votre déclaration.

Les revenus doivent être déclarés comme Bénéfices Industriels et Commerciaux (BIC) sur le formulaire de déclaration de revenus français (2042C). Il est important de noter que cette exigence s'applique à tous les utilisateurs hôtes, qu'ils soient individus ou professionnels, ayant un compte sur Airbnb et ayant reçu des revenus via la plateforme, qu'ils soient hôtes ou co-hôtes. Les données transmises aux autorités fiscales sont strictement confidentielles et ne seront pas partagées avec des tiers.

Cette section vise à éclaircir le processus de déclaration des revenus Airbnb, permettant ainsi aux hôtes de se conformer aux exigences fiscales tout en évitant les erreurs courantes.

Implications Fiscales de la Location d'une Résidence Secondaire

Cette section se penche sur les aspects fiscaux spécifiques liés à la location d'une résidence secondaire en France. Nous analyserons les implications fiscales de louer une résidence secondaire tout au long de l'année et fournirons des conseils pour gérer ces implications efficacement.

Déclaration d’Occupation : En 2023, tous les propriétaires immobiliers en France doivent remplir un nouveau formulaire de déclaration fiscale – la Déclaration d’Occupation – détaillant le statut d'occupation de leurs propriétés. Cette déclaration est cruciale pour assurer la conformité fiscale.

Taxe d’Habitation : Bien que la Taxe d’Habitation ait été abolie sur toutes les résidences principales à partir de 2023, elle continue d'être appliquée aux résidences secondaires et aux propriétés vacantes. Cette taxe est déterminée en fonction de la propriété possédée, louée ou occupée au 1er janvier de l'année concernée.

Taxe Foncière (Taxe sur les Propriétés) : Il s'agit d'une taxe annuelle payable par tous les propriétaires immobiliers. C'est un élément essentiel à prendre en compte dans le calcul des coûts associés à la propriété.

Impôt sur le Revenu : Tous les profits de location sont taxés aux mêmes taux que le revenu que vous recevez ou recevriez si vous aviez un emploi supplémentaire, soit 0 %, 20 %, 40 % ou 45 %, selon la tranche fiscale dans laquelle se situe le revenu.

Impôt sur la Fortune Immobilière (IFI) : Si vous possédez une propriété en France, vous pourriez être soumis à l'impôt sur la fortune, en fonction de la valeur de votre propriété.

Conseils pour Gérer les Implications Fiscales :

- Compréhension de la Résidence Fiscale : Il est important de clarifier si vous êtes un résident fiscal ou si vous avez un statut de « domicile fiscal » en France.

- Déclarer les Revenus Locatifs : Tous les loyers que vous percevez, les dépôts non remboursables ou les paiements supplémentaires que vous recevez de vos locataires, tels que le nettoyage des zones communes, les réparations de propriété ou les factures de services publics, sont considérés comme des revenus et doivent être déclarés.

- Déduire les Dépenses Admissibles : Vous pouvez déduire les dépenses de location ou les coûts financiers en tant que dépenses admissibles.

- Éviter les Erreurs Courantes : Trouvez des exemples pour aider les propriétaires à éviter les erreurs courantes lors du calcul et de la déclaration des revenus et des bénéfices issus de la location d'une propriété.

Il est à noter que les lois fiscales peuvent être complexes et changent fréquemment, donc il est toujours recommandé de consulter un professionnel fiscal ou un conseiller qui connaît bien les lois fiscales françaises. Cette information est un guide général uniquement, qui ne prend pas en compte vos circonstances personnelles, n'est pas destinée à être un conseil fiscal et ne doit pas être considérée comme telle.

Meublés de Tourisme et Régime Fiscal

Cette section explore le statut de meublé de tourisme en France et examine ses implications fiscales. Nous discuterons des avantages et obligations fiscaux pour les propriétés classées en tant que meublés de tourisme.

Meublé de Tourisme : Définition et Implications Fiscales :

Un meublé de tourisme en France est un bien résidentiel de type villa, appartement, studio ou gîte destiné exclusivement à un locataire temporaire. La location de meublés de tourisme est saisonnière, et le locataire doit y résider pour une courte période. La durée maximale est de 90 jours ou 12 semaines consécutives.

Les revenus générés par l'activité de location meublée sont en principe imposés dans la catégorie des bénéfices industriels et commerciaux (BIC). Ces revenus peuvent être taxés sous le régime « micro » s'ils ne dépassent pas un seuil de 70 000 € par an. Ce seuil est porté à 170 000 € par an lorsque le meublé est classé.

Avantages et Obligations Fiscaux des Meublés de Tourisme Classés :

La classification d'un meublé de tourisme en France vous donne droit à un abattement forfaitaire de 71 %. C'est un avantage fiscal significatif puisque le revenu, s'il ne dépasse pas le seuil mentionné ci-dessus, donne lieu à un abattement forfaitaire de 71 %, contre seulement 50 % dans la location meublée traditionnelle.

La classification d'un appartement touristique indique un niveau de confort et d'équipement au client. Il existe 5 catégories allant de 1 à 5 étoiles. La classification est valable pendant 5 ans.

La classification offre également une garantie de qualité et de transparence sur le service d'hébergement proposé qui facilite la location de la propriété. Elle donne aussi la possibilité au propriétaire de rejoindre l'Agence Nationale pour les Chèques-Vacances (ANCV), permettant ainsi au propriétaire de proposer ce moyen de paiement.

Il est important de noter que les lois fiscales peuvent être complexes et changent fréquemment, il est donc toujours judicieux de consulter un professionnel fiscal ou un conseiller qui connaît bien les lois fiscales françaises. Cette information est un guide général uniquement, qui ne prend pas en compte vos circonstances personnelles, n'est pas destinée à être un conseil fiscal et ne doit pas être considérée comme telle.

Conséquences de Ne Pas Déclarer les Revenus Airbnb

Cette section met en lumière les risques et sanctions associés à la non-déclaration des revenus Airbnb. Nous examinerons pourquoi il est crucial de maintenir une transparence et une conformité pour éviter des pénalités potentielles.

Risques et Sanctions en Cas de Non-Déclaration :

Si vous êtes un hôte Airbnb en France et que vous ne déclarez pas correctement vos revenus, vous pourriez faire face à des pénalités et des sanctions. Les autorités fiscales françaises mènent régulièrement des actions pour identifier les individus ne payant pas le montant correct d'impôts sur leurs revenus. Si les autorités fiscales découvrent des revenus non déclarés et des impôts impayés, elles pourraient examiner vos affaires sur plusieurs années.

Les pénalités et sanctions dépendront largement de la négligence du contribuable, ou si les manquements sont une omission innocente. Les hôtes avec des revenus non déclarés peuvent les signaler aux autorités fiscales françaises via les canaux appropriés, ce qui leur permet de se mettre à jour avec leurs obligations fiscales de manière simple.

Importance de la Transparence et de la Conformité :

La transparence et la conformité sont cruciales lors de la location de propriétés sur des plateformes comme Airbnb. La transmission automatique des revenus aux autorités fiscales françaises ne résulte pas nécessairement en l'imposition des revenus en France. Il est donc conseillé de se renseigner sur les règles d'imposition de ces revenus en France et dans le pays où se trouve la propriété, notamment en ce qui concerne les éventuels traités fiscaux internationaux qui pourraient s'appliquer.

La transmission automatique ne change pas le régime fiscal associé à vos revenus. Vous pouvez trouver plus d'informations sur la fiscalité sur la page Hébergement Responsable d'Airbnb. Si vous avez l'intention de louer seulement une partie de votre domicile, une chambre privée n'est pas considérée comme un meublé de tourisme.

Il est important de noter que les lois fiscales peuvent être complexes et changent fréquemment, il est donc toujours judicieux de consulter un professionnel fiscal ou un conseiller qui connaît bien les lois fiscales françaises. Cette information est un guide général uniquement, qui ne prend pas en compte vos circonstances personnelles, n'est pas destinée à être un conseil fiscal et ne doit pas être considérée comme telle.

Outils et Ressources pour la Déclaration des Revenus Airbnb

Cette section fournit un aperçu des outils et ressources disponibles pour aider les propriétaires dans la déclaration de leurs revenus Airbnb. Nous examinerons comment utiliser efficacement ces ressources pour garantir une déclaration précise et conforme.

Airbnb Earnings Dashboard :

Airbnb met à disposition un tableau de bord des gains où vous pouvez filtrer les paiements à venir et les paiements effectués par méthode de paiement, liste, date, mois et année. Ce tableau de bord inclut les transactions payées et à venir, ainsi qu'une option pour visualiser les gains bruts.

Rapport Annuel des Gains :

Airbnb fournit un résumé annuel des gains, qui inclut toutes les transactions payées au cours d'une année civile. Ce résumé inclut à la fois les gains nets et bruts.

Quickbooks :

Si vous possédez plusieurs propriétés, Quickbooks peut vous aider à suivre toutes vos taxes et déductions Airbnb. Il se connecte à tous vos comptes bancaires associés à vos propriétés, sépare automatiquement les dépenses par propriété et catégorise même les transactions pour vous.

Logiciels de Comptabilité :

Il existe de nombreux outils logiciels de comptabilité Airbnb intuitifs et conviviaux qui peuvent vous aider à surveiller les flux de trésorerie, créer automatiquement des rapports financiers et rationaliser tous vos paiements en ligne dans un seul système.

Conseils pour utiliser ces ressources efficacement :

Suivre les Gains : Gardez toujours un œil sur le montant que vous gagnez via Airbnb afin d'être bien informé et à jour lorsqu'il s'agit de remplir votre déclaration de revenus.

Utiliser les Filtres : Utilisez les filtres fournis dans le tableau de bord des gains Airbnb pour visualiser les transactions par méthode de paiement, liste, date, mois et année.

Télécharger les Rapports : Téléchargez et sauvegardez une copie de votre historique de gains et de transactions à des fins de déclaration fiscale.

Utiliser un Logiciel de Comptabilité : Si vous traitez avec plusieurs propriétaires, votre logiciel de comptabilité peut automatiquement générer des rapports pour chaque propriétaire d'unité. Cela économise beaucoup de temps par rapport à la préparation manuelle des rapports à chaque fois.

Consulter un Conseiller Fiscal : Si vous avez des questions sur la manière de déclarer vos gains Airbnb, il est recommandé de contacter un conseiller fiscal dans votre région.

Il est toujours judicieux de consulter un professionnel fiscal ou un conseiller qui connaît bien les lois fiscales de votre pays. Cette information est un guide général uniquement, qui ne prend pas en compte vos circonstances personnelles, n'est pas destinée à être un conseil fiscal et ne doit pas être considérée comme telle.

Conclusion

En conclusion, ce guide souligne l'importance cruciale d'une déclaration précise des revenus générés via Airbnb et de la conformité avec les réglementations fiscales en vigueur. Il est essentiel pour les propriétaires Airbnb de comprendre leurs obligations fiscales pour éviter les risques de pénalités et d'assurer une gestion saine de leurs investissements locatifs.

Nous encourageons vivement les propriétaires à adopter une approche proactive en matière de gestion fiscale de leurs locations Airbnb. Cela inclut le suivi régulier des revenus, la compréhension des différentes catégories d'imposition applicables, et la consultation régulière avec des experts fiscaux pour rester informé des dernières évolutions législatives et réglementaires.

En définitive, la conformité fiscale ne doit pas être perçue comme un fardeau, mais plutôt comme une composante essentielle d'une gestion locative réussie. Elle garantit non seulement le respect des lois, mais aussi la maximisation du potentiel de revenus de vos propriétés Airbnb. Adopter les bonnes pratiques en matière de déclaration fiscale vous positionnera avantageusement dans un secteur en constante évolution et vous assurera une tranquillité d'esprit dans la gestion de vos locations.

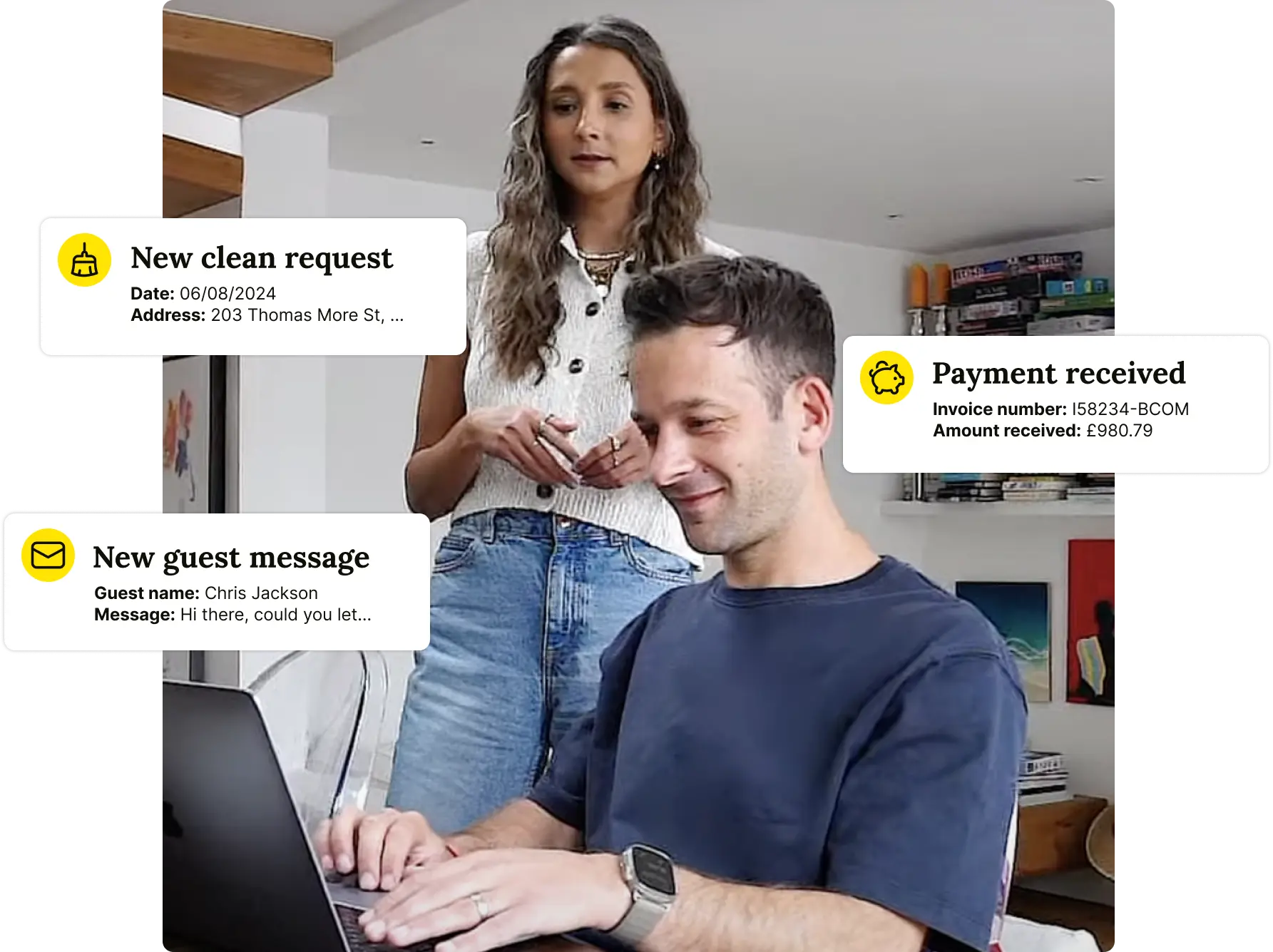

🚀 Start & Scale Your Airbnb Business with Houst

Launch a profitable Airbnb business — without owning property.

Join Houst’s Airbnb Business Partnership Program to start, manage, and grow your short-term rental business. With expert marketing, automation tools, and dynamic pricing strategies, we help you maximize earnings and scale faster.

⭐ Rated 4.8/5 by 2,500+ Hosts

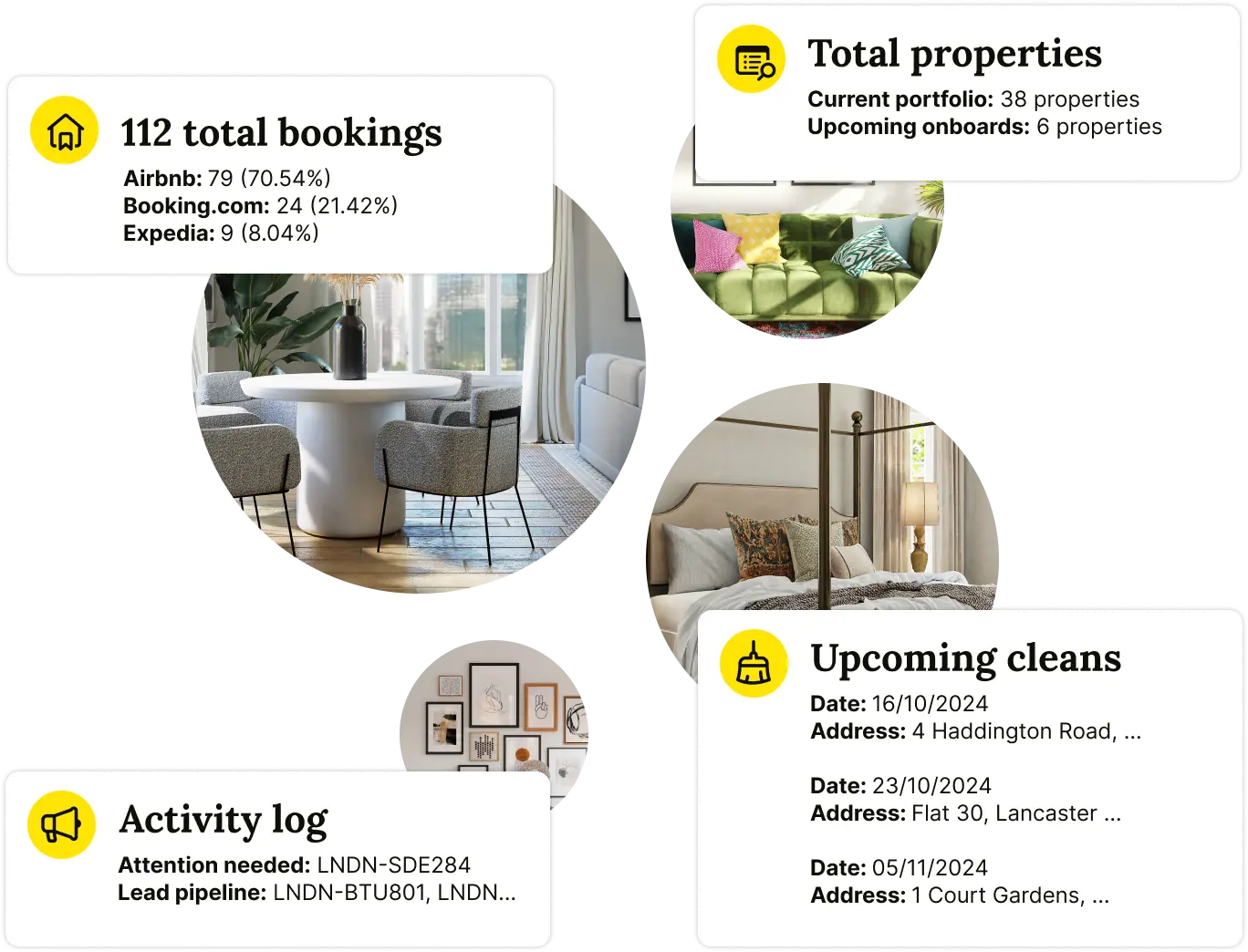

🚀 Build a Thriving Airbnb Business with Houst

Monetize short-term rentals without owning property. Our Airbnb Business Partnership Program helps you start, scale, and automate a profitable Airbnb business with smart pricing, automation, and expert support.

💡 No Property Needed

📈 Expert Growth Strategies

🤖 Automated Hosting Tools

⭐ Rated 4.8/5 by 2,500+ Hosts

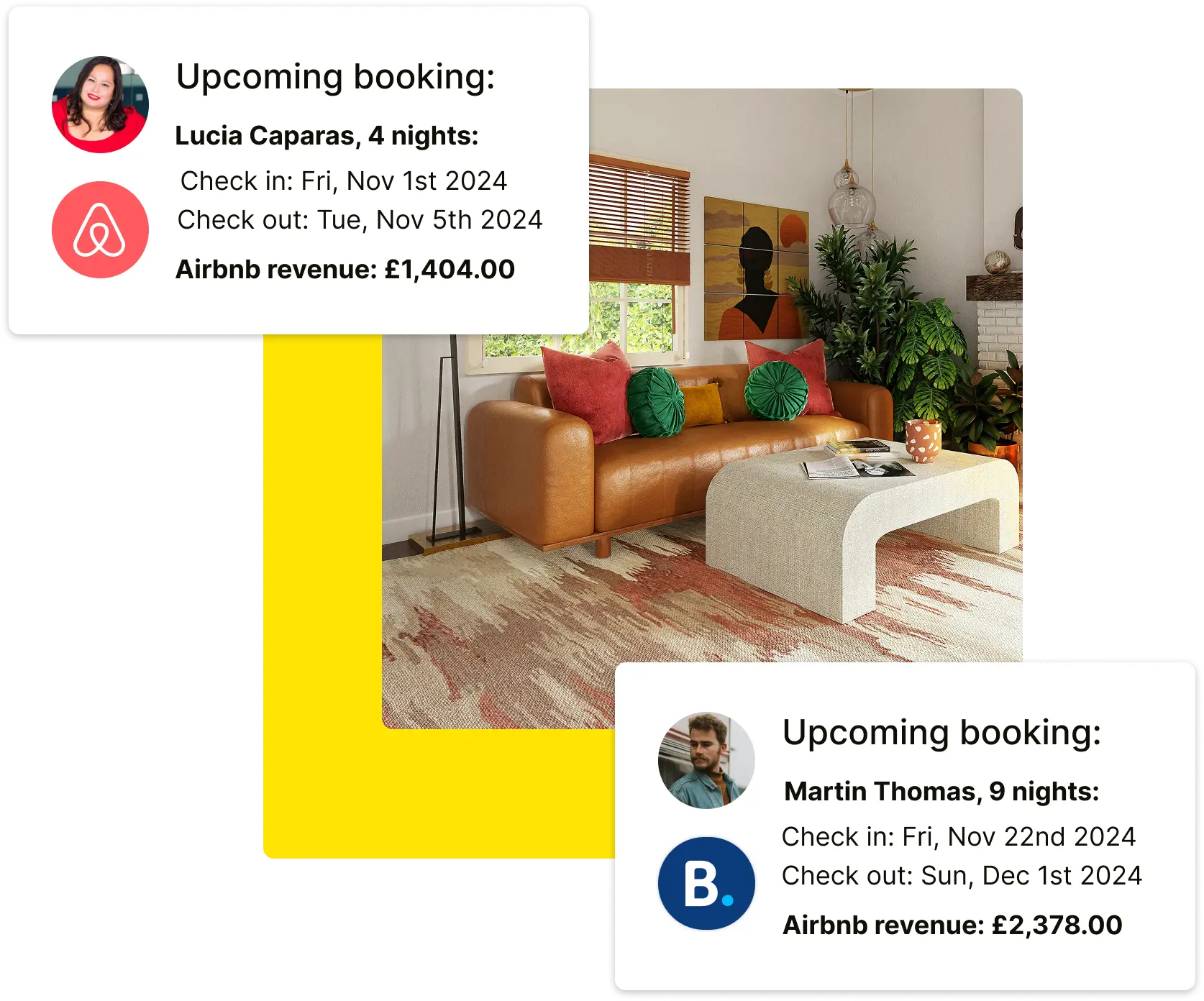

🚀 Build & Grow Your Airbnb Business with Houst

Turn your expertise into a profitable Airbnb business — without owning property.

Join Houst’s Airbnb Business Partnership Program to start, manage, and scale with ease. Get expert support, automation tools, and smart pricing strategies to maximize earnings and grow faster.

⭐ Rated 4.8/5 by 2,500+ Hosts

.webp)

.webp)

.png)

.webp)